L’accroissement des inégalités est un sujet brûlant dans de nombreux pays développés, en particulier parmi les jeunes générations. Nombreux sont ceux qui ont suggéré que des taux d’imposition plus élevés pour les revenus les plus élevés résoudraient le problème. L’économiste français Thomas Piketty (2013), par exemple, préconise cette solution non pas nécessairement parce qu’elle augmenterait les recettes publiques et redistribuerait les revenus, mais surtout parce que des taux d’imposition prohibitifs au sommet empêcheraient les revenus de dépasser un niveau socialement acceptable.

Toutefois, avant d’envisager des solutions, il convient d’identifier correctement les principales causes de l’accroissement des inégalités.

La politique monétaire et l’inflation, facteurs clés de l’inégalité des richesses

En règle générale, les banques centrales du monde entier souhaitent maintenir le taux d’inflation annuel à environ 2 %. Les mesures officielles de l’inflation – comme, en Europe, l’indice des prix à la consommation harmonisé (IPCH) – se concentrent uniquement sur les biens et les services qui entrent dans la consommation des ménages. Tant que l’inflation des prix à la consommation reste modérée, les banques centrales peuvent mener des politiques accommodantes et augmenter la masse monétaire afin de promouvoir d’autres objectifs politiques tels que la stabilité financière et l’emploi.

Les banques centrales peuvent continuer à accroître la masse monétaire malgré une inflation excessive sur les marchés immobiliers et boursiers, par exemple, si l’inflation des prix à la consommation reste à peu près conforme à l’objectif. C’est exactement ce qui s’est passé au cours des dernières décennies dans de nombreux pays développés.

Les pays européens illustrent parfaitement ce point, et les États-Unis et le Japon présentent le même schéma général (avec certaines caractéristiques propres à chaque pays). Pour ce qui est du Japon, par exemple, une grande partie de la dynamique que nous observons actuellement en Europe s’y est produite dans les années 1980 et 1990. Aujourd’hui encore, nous pouvons constater un lien étroit entre la politique monétaire expansionniste et les inégalités croissantes en termes de revenu et de richesse au Japon (voir Israel et Latsos 2020, Israel et al. 2022).

Les pays de la zone euro ont connu une inflation disproportionnée des prix des actifs à des degrés divers et à des moments différents (Israel et Schnabl 2023, Israel 2023). Mais ils ont tous fini par être touchés au cours des deux dernières décennies et demie, à mesure que la politique monétaire devenait de plus en plus accommodante. L’Europe est passée de la bulle Internet aux crises financières, à la crise de la dette souveraine et à la crise migratoire. Ce n’est que lorsque l’inflation des prix à la consommation a augmenté de manière significative, au cours de la seconde moitié de la pandémie de Covid-19 et lors de l’éclatement de la guerre en Ukraine, que les banques centrales ont freiné. Il ne sera toutefois pas simple d’inverser les effets de cette expansion monétaire.

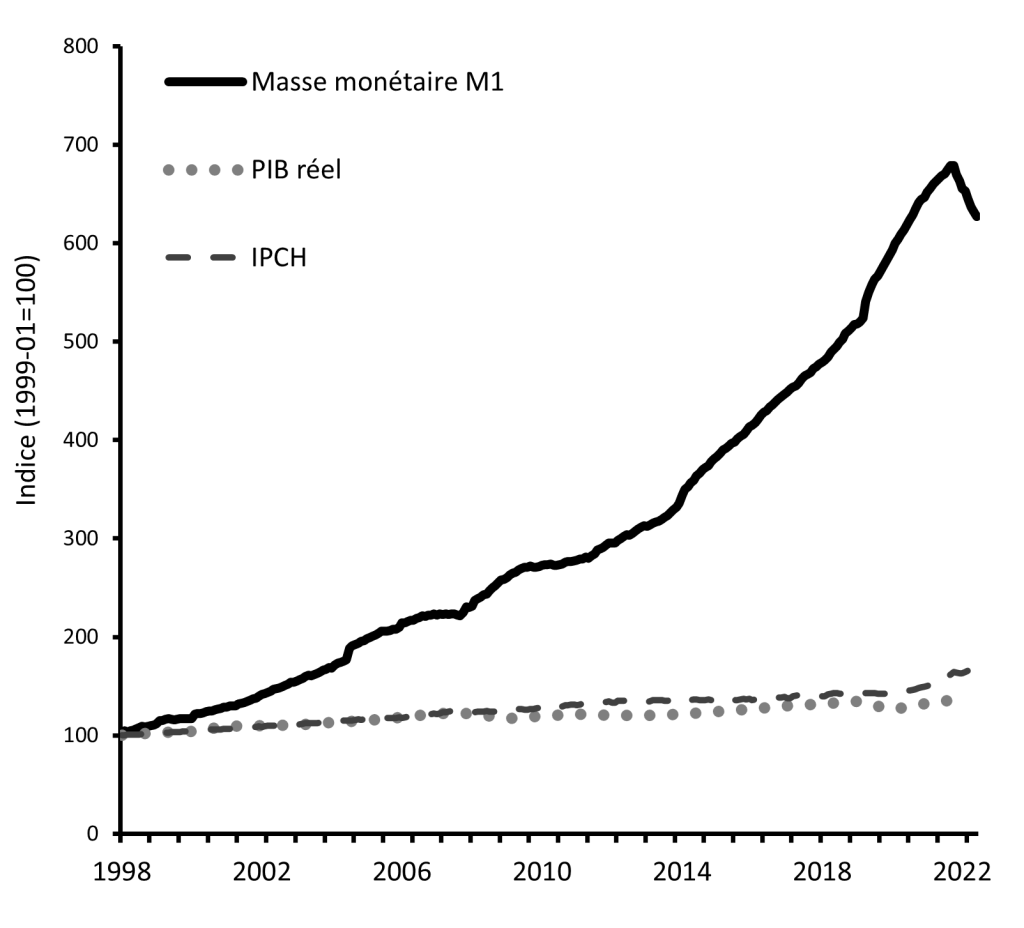

Le graphique 1 montre à quel point la Banque centrale européenne s’est engagée dans l’expansion monétaire. La masse monétaire M1 est passée d’environ 1800 milliards d’euros en janvier 1999 à 11700 milliards d’euros en août 2022, puis a commencé à diminuer à mesure que la BCE ajustait sa politique.

Entre 1999 et son maximum en août 2022, le taux de croissance annuel moyen de M1 a été de 8,2 %. Une augmentation aussi soutenue de la masse monétaire peut en principe être absorbée soit par la croissance économique réelle, soit par des augmentations de la demande de monnaie (c’est-à-dire la thésaurisation), sinon elle doit provoquer une inflation des prix sous une forme ou une autre.

Ni l’inflation des prix à la consommation (2 % par an) ni la croissance économique réelle (1,3 % par an) n’ont été proches du taux de croissance de la masse monétaire. Et l’écart total ne peut s’expliquer par la thésaurisation. En fait, en cas d’inflation, même modérée (environ 2 %), les gens sont fortement incités à dépenser leur argent plutôt qu’à le stocker.

Graphique 1 : M1, PIB réel et IPCH dans la zone euro (1999-2023)

Sources des données : Eurostat, Banque centrale européenne. Explication : M1 = somme de la monnaie en circulation et des dépôts à vue. Ce graphique illustre l’évolution du produit intérieur brut réel, qui mesure la production économique d’un pays corrigée de l’inflation, ainsi que l’indice des prix à la consommation harmonisé (IPCH), une mesure standardisée de l’inflation reflétant les variations du coût des biens et services de consommation, et la croissance de la masse monétaire M1. Il existe un fossé important entre la croissance réelle (PIB) et la croissance de la masse monétaire (M1) qui n’est pas reflétée dans les mesures officielles de l’inflation des prix (IPCH).

La question qui s’impose est alors la suivante : où est passé l’argent ? Une partie de la réponse est qu’il s’est répandu sur les marchés d’actifs européens et a provoqué une inflation que la mesure officielle ne prend pas en compte. Les exemples les plus frappants se trouvent sur les marchés de l’immobilier.

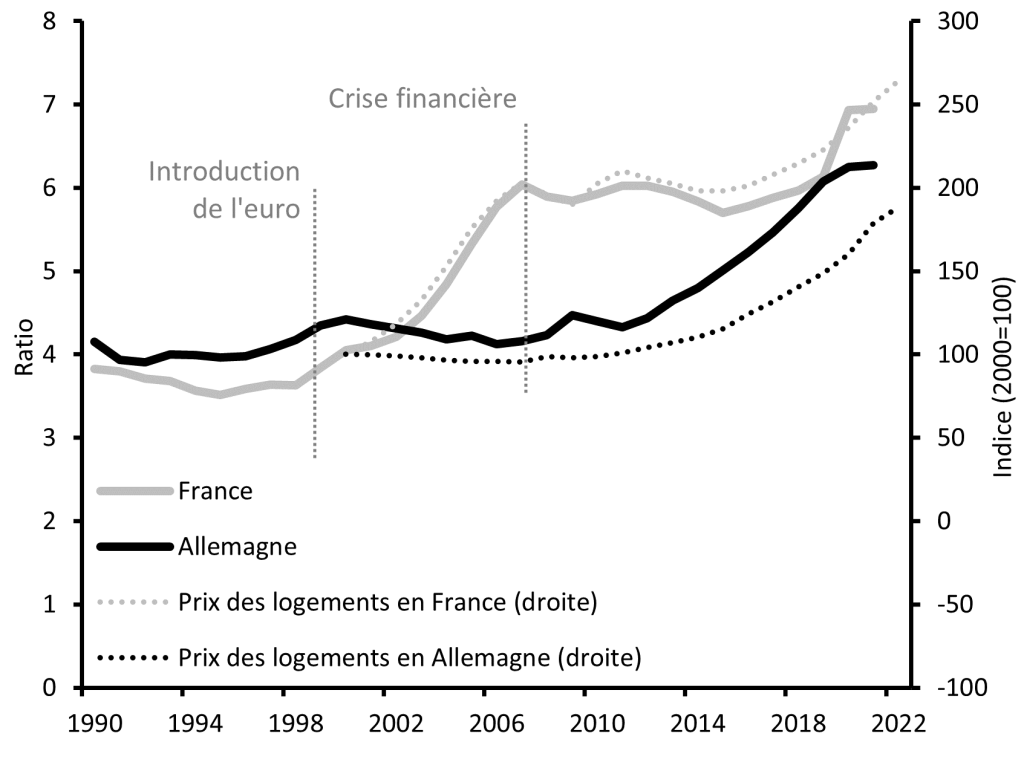

Entre l’introduction de l’euro en 1999 et le début de la grande récession en 2007, les prix moyens des logements en France, par exemple, ont plus que doublé. L’Allemagne, autre grande économie européenne, a connu une évolution légèrement différente des prix de l’immobilier. Avant la crise financière, les prix des logements sont restés constants. Ce n’est qu’après l’éclatement de la crise et l’avènement de politiques monétaires non conventionnelles que les prix de l’immobilier allemand ont commencé à augmenter. Depuis, ils ont doublé.

Pour donner un autre exemple, l’indice boursier allemand DAX a augmenté d’environ 4,5 % par an depuis l’introduction de l’euro. Au cours de cette même période, l’économie allemande n’a progressé que d’environ 1,2 % par an en termes réels (PIB) et l’inflation moyenne des prix à la consommation a été mesurée à environ 2 % par an, y compris l’augmentation récente. La performance du marché boursier semble donc être en partie due à une inflation disproportionnée des prix des actifs. Cela devient encore plus évident si l’on considère la période de la pandémie Covid-19 au cours de laquelle les prix des actions ont d’abord chuté avant d’augmenter malgré les blocages et autres restrictions, à tel point qu’il y a eu une augmentation nette des prix des actions au cours de la période de la pandémie. Il est difficile de croire que cela est dû à des gains de productivité réalisés ou attendus.

Ces augmentations excessives des prix des actifs ont des conséquences directes sur l’inégalité des richesses. L’écart entre ceux qui possèdent des actifs et ceux qui n’en ont pas, en particulier les jeunes générations, se creuse. Les ménages qui possèdent des catégories d’actifs affectées par une inflation disproportionnée bénéficient d’un effet de richesse positif et s’enrichissent par rapport aux autres.

L’entrave à la mobilité sociale et son potentiel de bouleversement politique

Alors que les disparités de richesse existantes continuent de se creuser, les perspectives de gravir l’échelle socio-économique deviennent de plus en plus difficiles, ce qui érode la mobilité sociale.

Le ratio richesse/revenu est un indicateur important pour évaluer la mobilité sociale. Le graphique 2 illustre les augmentations substantielles des ratios richesse/revenu en France et en Allemagne, qui sont étroitement liées à l’augmentation des prix dans l’immobilier.

Lorsque le ratio patrimoine/revenu augmente, cela signifie que le patrimoine s’accroît par rapport au revenu annuel. Plus ce ratio est élevé, plus il est difficile de s’élever dans la hiérarchie des richesses. Plus le ratio est élevé, plus il faut d’années avec un revenu moyen pour atteindre le niveau de richesse moyen.

Il est important de noter qu’une augmentation du ratio richesse/revenu ne signifie pas qu’un pays est devenu plus riche en termes réels. Elle montre simplement que la valeur monétaire de la richesse a augmenté par rapport au revenu annuel. Si les prix des actifs augmentent plus rapidement que le revenu nominal, le ratio augmente, même si rien ne change en termes réels.

Les groupes sociaux les plus touchés par ces évolutions sont les ménages qui ne possèdent pas d’actifs et qui dépendent donc principalement des revenus du travail. Il s’agit notamment de nombreux jeunes ménages qui n’ont pas hérité d’un patrimoine. Avec un ratio patrimoine/revenu de 3,5, comme en France dans les années 1990, un ménage partant de rien, percevant un revenu moyen et épargnant 10 % par an, aurait eu besoin de 35 ans pour atteindre un niveau de patrimoine moyen. Si le ratio est plutôt de 7, comme en France aujourd’hui, il lui faudra 70 ans. Un ménage devrait, soit gagner un revenu supérieur à la moyenne, soit épargner à un taux plus élevé et consommer moins pour atteindre le niveau de richesse moyen en un temps raisonnable.

Graphique 2 : Ratio patrimoine net/revenu net et prix des logement en Allemagne et en France (1990-2023)

Sources des données : World Inequality Database, Deutsche Bundesbank, Insee. Explication : Le rapport entre la richesse nette et le revenu net est un indicateur clé de la mobilité sociale. Plus le ratio est élevé, plus la richesse nominale globale est importante par rapport au revenu annuel et plus il est difficile d’atteindre le niveau de richesse moyen pour une personne gagnant un revenu moyen. Plus le ratio est élevé, plus la mobilité sociale ascendante est faible.

Cela explique en partie pourquoi tant de personnes se sentent délaissées et pensent que le système est truqué contre elles. Ce phénomène se manifeste déjà par une baisse de la participation aux élections, en particulier chez les jeunes générations, et par une dérive vers les extrêmes politiques dans de nombreux pays européens.

Un scénario probable mais dangereux pour nos libertés financières

L’inégalité étant un sujet de plus en plus préoccupant, il est probable que les décideurs politiques y réagiront. Cependant, ils réagiront probablement par des mesures fiscales plutôt que par une réforme de la politique monétaire. La redistribution fiscale du haut vers le bas semble être la réaction la plus opportune d’un point de vue politique, d’autant plus que l’opinion publique y est de plus en plus favorable.

Il est vrai que des impôts sur la richesse plus élevés peuvent accroître les recettes publiques à court terme. Mais ils risquent d’atténuer les effets économiques réels et de réduire les recettes publiques à moyen et à long terme. Ils créent de fortes incitations à la délocalisation du capital. À mesure que le stock de capital diminue (ou croît à un rythme plus faible) en raison du désinvestissement, les salaires réels auront tendance à baisser (ou à croître à un rythme plus faible), ce qui finira par nuire aux groupes les plus vulnérables de la société. L’augmentation à long terme du niveau des salaires réels et du niveau de vie global n’est possible que grâce à des investissements soutenus dans le stock de capital. L’imposition de la richesse entraverait ce processus. Ce scénario est néanmoins probable parce que les décideurs politiques souffrent d’un biais de court terme.

L’administration européenne se prépare actuellement à créer un registre centralisé du patrimoine de tous les ménages européens, ce qui rendrait la mise en œuvre de l’impôt sur le patrimoine plus facile et plus efficace. L’objectif officiel de ce registre est de lutter contre la criminalité. L’administration ne dit pas ouvertement qu’une taxation du patrimoine est envisagée, mais le registre serait un moyen évident de lutter contre les inégalités, un problème de plus en plus préoccupant. Et les citoyens sont d’autant plus enclins à adhérer à de telles mesures fiscales qu’ils ont le sentiment que l’inégalité est fondamentalement injuste, ce qui est le cas si elle est basée sur l’inflation.

La bonne façon de s’attaquer au problème de l’inégalité est de mettre fin aux politiques monétaires inflationnistes. Cela n’éliminerait pas complètement l’inégalité, car toute économie dynamique et prospère entraîne des inégalités. Mais si les inégalités sont le résultat d’une action productive, elles ne vont pas à l’encontre du sens commun de la justice. Une fortune faite par la production est une fortune faite en servant les autres. Mais une fortune faite par l’inflation est une fortune faite au détriment des autres. Mettre fin aux politiques monétaires inflationnistes permettrait d’éviter cette dernière et les inégalités injustes qui l’accompagnent.

Bibliographie

Israel, K.-F. (2023) : « Comment la politique monétaire de la BCE exacerbe les inégalités en France. » Contrepoints. Lien: https://bit.ly/3TFgqR3

Israel, K.-F. et Latsos, S. (2020): “The Impact of (Un)Conventional Expansionary Monetary Policy on Income Inequality – Lessons from Japan,” Applied Economics, Vol. 52(40): 4403-4420.

Israel, K.-F. et Schnabl, G. (2023): “Alternative measures of price inflation and the perception of real income in Germany.” The World Economy (à paraître)

Israel, K.-F., Sepp, T. et Sonnenberg, N. (2022): “Japanese Monetary Policy and Household Saving,” Applied Economics, Vol. 54(21): 2373-2389

Piketty, T. (2013) : Le Capital au XXIe siècle. Paris : Éditions du Seuil.