“Taper’’ en anglais signifie réduire progressivement. Réduire quoi ? Les achats de bons par les grandes banques centrales (BC) ou “quantitative easing’’ (QE).

Quand un pays est en état de dépression prolongé, la BC baisse son taux directeur et oblige les banques à s’aligner en pratiquant une politique d’ “open market’’. Quand les taux à court terme sont proches de zéro, la BC ne peut plus agir à la baisse des taux (courts). Elle achète massivement des bons à long terme pour baisser leurs taux. Le QE consiste donc à l’achat massif d’actifs financiers (bons du Trésor et obligations) par la BC. La politique du QE est similaire à celle de l’ “open-market policy’’, mais elle porte sur l’achat, par la BC, de grande quantité d’actifs financiers à long terme. En achetant des bons et obligations à long terme elle augmente leur valeur, donc leurs rendements (“yields’’) diminuent (les taux d’intérêt vont en sens inverse de la valeur des bons). La politique du QE est à sens unique, la BC achète des bons à long terme, elle ne les vend pas ; d’où le titre de cette note, peut-on sortir du QE ?

1. Mais pourquoi sortir du QE ?

Les États ont trouvé la pierre philosophale, un instrument efficace qui permet de financer les déficits budgétaires sans inflation et quasi gratuit pour les États. Il faudrait être masochiste pour s’opposer à une telle politique.

Le QE a été un instrument extrêmement efficace pour empêcher une crise financière majeure

Le QE a permis de fournir aux banques desliquidités (des réserves bancaires) durant la crise financière de 2008. Le marché interbancaire ne fonctionnait plus, les banques ne se prêtaient plus entre elles, donc elles ne prêtaient plus à l’économie. Il fallait satisfaire cette demande de liquidité des banques et institutions financières, et la banque centrale (BC) a le pouvoir de créer de la liquidité ex nihilo. La BC en achetant des obligations aux banques transforme un actif à long terme (bons du Trésor) en liquidité bancaire (réserve). Les BC en créant de la liquidité en faveur des banques et institutions financières ont ainsi empêché une crise financière de type 29 (cf. M. Friedman & A. Schwartz), ce qui est un résultat remarquable.

Le QE a également permis de financer des déficits exceptionnels en période de crise de l’offre et de la demande (2020) : des politiques budgétaires très déficitaires accompagnées d’une politique monétaire de financement des déficits (QE). Il a évité une récession mondiale. Néanmoins, le « quoi qu’il en coûte » budgétaire ne peut être permanent. Les États ne pourront financer, chaque année, des déficits budgétaires de 10% du PIB par de la création monétaire sans avoir des conséquences sur la dette et l’inflation.

Finalement, la politique du QE est gratuite pour les États (P. Artus). La politique du QE n’annule pas la dette des États, elle la transfère des banques à la BC, mais le changement de propriétaire change tout. L’État, au lieu de servir sa dette aux banques, va la servir à la BC (qui dans un schéma classique appartient à l’État). Il va payer les intérêts de la dette à sa BC qui possède sa dette, ces intérêts vont grossir les profits des BC qui les reversent à leurs propriétaires (les États) et les BC recyclent les amortissements des États (c’est-à-dire que le remboursement du principal par les États à leurs BC est de nouveau prêté aux États). Les banques qui vendent les bons du Trésor à la BC voient leurs réserves (à l’actif) augmenter, et que font-elles avec cet accroissement de réserves ? Elles achètent… des bons du Trésor ! Les grandes BC auraient ainsi découvert le mouvement perpétuel.

Les États auraient bel et bien découvert la pierre philosophale, ils s’endettent, le paiement des intérêts est remboursé et l’amortissement de la dette est recyclé. Malheureusement, tout a une fin, si les BC arrêtent (ou ralentissent) le QE, le versement des intérêts aux BC va diminuer et le recyclage automatique des dettes des États par la BC va s’arrêter. Les États devront, soit réduire leurs déficits, soit les financer par appel au marché de l’épargne ce qui entraîne inéluctablement une hausse des taux longs, finis les taux inférieurs à 1% pour financer une dette supérieure à 200% du PIB (cf. figure), on revient sur terre.

Et puis cette politique ne s’est pas traduite (du moins jusqu’à aujourd’hui) par de l’inflation prévisible, alors pourquoi faudrait-il l’arrêter ?

Un des objectifs officiels du QE consiste à remonter les taux d’inflation à deux pour cent. Cet objectif est réalisé. Aux États-Unis, le taux d’inflation, sur une base annuelle, est égal à 5% ; dans la Zone Euro il atteint 2%. Certes, il y a des discussions à perte de vue, pour savoir si on enlève certains produits de l’indice des prix, afin de réduire le taux d’inflation. Tout cela est vrai, mais ne peut masquer le fait que pour la première fois les taux d’inflation, aux États-Unis et en Europe, vont dépasser les deux pour cent ; alors les banquiers centraux nous disent qu’il ne faut pas s’inquiéter, que c’est transitoire et que l’on peut de toutes les façons dépasser le taux magique des 2% sans que ce soit la fin du monde (c’est ce que la BCE appelle, un peu pompeusement, sa « nouvelle stratégie »…) Peut-être, mais des déficits budgétaires sans précédent sont financés par de la création monétaire et c’est in fine inflationniste.

Et puis les banquiers centraux nous disent que le chômage est encore trop élevé, donc la politique monétaire expansive doit continuer.

2. La politique du QE ne peut être permanente

La politique du QE est in fine inflationniste

Cette politique du QE est devenue une véritable drogue pour les États qui ne peuvent plus s’en passer. Comment feraient-ils pour financer leurs déficits faramineux sans QE ? S’ils faisaient appel à l’épargne, les taux d’intérêt, nous l’avons rappelé, exploseraient.

On rappelle que les BC n’ont pas le droit d’acheter les bons aux Trésors de leurs pays respectifs, mais elles ont le droit d’acheter les bons du Trésor aux banques, ce qui revient à financer indirectement les Trésors. Cela permet de maintenir l’illusion du non-financement des déficits budgétaires par la BC. En fait, le QE n’est rien d’autre que dufinancement monétaire indirect des déficits(en contradiction avec l’article 123 du Traité sur le fonctionnement de l’Union européenne).

Cette politique à outrance du financement monétaire des déficits doit se traduire par de l’inflation. Si les banques reçoivent de la liquidité et ne prêtent pas, il n’y a pas création monétaire, mais quand les États reçoivent de la liquidité pour financer des dépenses supplémentaires, alors il y a accroissement de la masse monétaire. On note bien à l’heure actuelle un accroissement de l’inflation.

Si la politique du QE se traduit, comme c’est le cas à l’heure actuelle, par un couplage politique monétaire-politique budgétaire, cela va être inflationniste et les rendements des bons sont sensibles à l’inflation. Si l’inflation et les taux des bons augmentent, les BC seront dans l’obligation d’intervenir pour respecter leur mandat (un taux d’inflation proche de deux pour cent). Car si les BC peuvent accepter un taux de 2.5%, voire 3%, elles ne peuvent accepter un taux de 5%, qui entraînerait des anticipations d’inflation autoentretenues. Si l’inflation dépasse un certain seuil, les marchés demanderont un taux d’intérêt réel positif. Fini les taux nominaux inférieurs à 1%.

La politique du QE réduit l’indépendance des BC

En effet en achetant sans limites les bons du Trésor, les BC deviennent les détentrices en dernier ressort de la dette des États. Les ministères des Finances font du déficit, émettent de la dette et savent qu’elle sera rachetée par les BC, transformant de facto les Trésors de chaque État en véritables patrons des BC (“fiscal dominance’’) et les BC en succursales des Trésors de leurs pays respectifs.

Il ne faudra pas que les BC se plaignent le jour où les Trésors, qui ne seront plus en mesure de rembourser leurs dettes, exigeront que leur bilan soit agrégé à celui de la BC (puisqu’après tout, les BC appartiennent à l’État), ce qui aura pour effet de supprimer la dette des États vis-à-vis de leur BC (environ 30% de la dette publique de la France).

Si le QE n’a pas entraîné jusqu’à aujourd’hui d’inflation notoire, elle a entraîné une hausse des prix des actifs.

L’inflation étant mesurée par l’indice des prix à la consommation (IPC), les prix des actifs ne figurent donc pas dans l’IPC. Or les prix des actifs (immobiliers, actions) ont augmenté fortement depuis la mise en œuvre de la politique du QE (P. Artus). Ces augmentations des prix des actifs sont des bulles qui doivent un jour ou l’autre exploser, elles sont source de crises financières.

3. La BCE fait face à un dilemme

Les arguments contre le ralentissement du QE proviennent essentiellement des banquiers centraux : de la Fed et de la BCE. De fait, le patron de la Fed, J. Powell, a déclaré à Jackson Hole que la Fed allait ralentir les achats mensuels de bons du Trésor (TB), avant la fin de l’année ; achats qui s’élèvent, à l’heure actuelle, à $120 milliards par mois.

L’argument traditionnel des Keynésiens consiste à dire qu’étant donné que le chômage est trop élevé, il faut continuer à faire du QE. C’est la vieille idée qui vient de la courbe de Phillips : il y aurait une relation entre hausse du taux d’inflation et baisse du chômage. C’est oublier que dans des pays comme la France, la majeure partie du chômage est structurelle. On peut donc augmenter sans limites le déficit budgétaire et la création monétaire, cela ne réduira pas le chômage.

Le taux d’inflation est encore trop faible d’après la BCE. On se situe, en ce moment (juillet 2021), sur une ligne d’incertitude,on se demande si les tensions inflationnistes actuelles sont transitoires (dues à des goulots d’étranglement transitoires, à la hausse des prix des matières premières) ou si elles sont d’origine monétaire et commencent à se traduire par des anticipations inflationnistes à long terme. Dans la première hypothèse, il est urgent d’attendre et on ne doit pas freiner et encore moins arrêter le QE, c’est la thèse des banquiers centraux (J. Powell et C. Lagarde).

Le débat n’est pas encore tranché (nous penchons pour la deuxième hypothèse), mais ce débat masque une réalité plus prosaïque pour la ZE. S’il y a une politique monétaire pour les pays de la ZE, il n’y a pas de politique budgétaire (et donc, pas de politique de la dette) au niveau de la ZE et les dettes publiques des pays de la ZE ne sont pas identiques.L’objectif d’atteindre un ratio de la dette publique à peu près similaire pour tous les pays de la ZE était tout sauf « stupide », il visait à rappeler que dans une zone monétaire, les dettes publiques de chaque État ne peuvent trop différer sous peine d’écart entre les taux. Mais il n’a pas été pris au sérieux par tous.

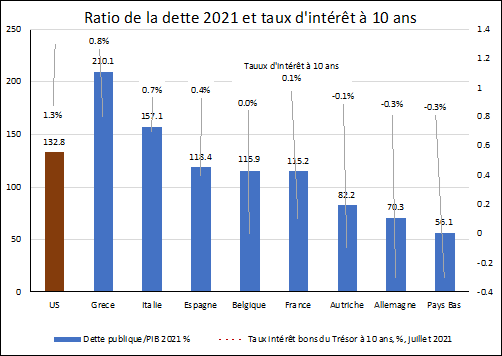

Pourtant on constate (cf. figure ci-dessous) que si les ratios de la dette des pays de la ZE diffèrentde 210% du PIB pour la Grèce en 2021, à 56% pour les Pays-Bas, les taux d’intérêt à 10 ans sont quasi identiques. Comment un tel miracle est-il possible ? Le QE.

La politique interventionniste des BC a pour effet de baisser artificiellement les taux d’intérêt à long terme (c’est un de ses objectifs). Le taux d’intérêt à 10 ans sur les bons du Trésor grec s’élève, à l’heure actuelle, à 0.8% par an, il est inférieur à celui des États-Unis (1.3%) (cf. figure), or son ratio de la dette s’élève à 210% du PIB. On croit rêver : voilà un pays qui était au bord de la faillite en 2010-13 et qui empruntait alors à les taux à 10 ans de plus de 25% et qui aujourd’hui emprunte à un taux inférieur à celui des États Unis. Est-ce que ce pays serait brutalement devenu un parangon de vertu ? Un taux aussi bas pour un pays qui a un des ratios de la dette le plus élevé du monde n’est possible que parce qu’une politique forcée de QE permet une telle distorsion. La BCE en achetant les bons du Trésor d’État en faillite a supprimé la prime de risque (cf. “Return of the Bond Vigilante’’, R. Ramaswamy IMF/F&D/Dec. 2018).

Les taux d’intérêt à 10 ans de la ZE sont aujourd’hui tous inférieurs à celui des États-Unis et ils ne reflètent pas les risques pays

Source : IMF/WEO/2021 & TE/July 8, 2021

Si les taux des pays de la ZE sont aussi bas (le taux à 10 ans des bons du Trésor français s’élève à 0.1%), ce n’est pas parce que ces pays sont soudain devenus vertueux, ce n’est pas parce que l’Agence France Trésor est remplie de financiers de haut vol, ce n’est pas parce qu’il y a excès d’épargne (B. Bernanke), c’est tout simplement parce que les banques qui achètent des bons du Trésor de leurs pays savent qu’elles pourront les revendre le jour suivant à leurs BC respectives. On voit bien que cette situation est complètement artificielle. Des taux à long terme extrêmement faibles qui ne reflètent pas le risque pays, mais des achats permanents par les BC. Mais il y a un problème : un repas gratuit ne peut être permanent.

La BCE fait face à un dilemme. Si elle arrête (ou même ralentit) le QE, la valeur des bons du Trésor des pays fragiles (Grèce, Italie, Espagne, Portugal et France) va s’effondrer (qui va acheter volontairement des bons du Trésor de pays surendettés sachant que les BC de leurs pays ne vont pas les racheter automatiquement ?) Si la valeur de ces bons s’effondre, les taux d’intérêt de ces pays vont exploser (relation inverse taux d’intérêt-valeur des bons) et il en sera fini du faible écart des taux entre pays européens qui est dû uniquement à des achats massifs par la BCE de bons émis par des pays surendettés. La BCE se trouve dans une ornière : soit elle arrête le QE risquant d’entraîner une hausse des taux pour les pays à endettement élevé (car le ratio de la dette est exogène, il n’est pas supprimé du fait du QE, au contraire, il augmente) ; une hausse des taux qui va placer ces pays dans l’incapacité de servir leurs dettes et peut conduire à une panique financière pour la ZE. Soit la BCE continue sa politique du QE à outrance qui va nourrir une inflation dévastatrice.

1 Commentaire

[…] To taper or not to taper ? […]