La raison d’être d’un monopole d’émission

La rédaction d’un commentaire sur l’article de G. Kerr et C. O’Driscoll[1], The Broken Road to European Federalisation, est un dilemme. Il est tout à fait possible de produire un commentaire en restant dans le cadre du texte, mais cette manière ne conduit qu’à discuter de la question du monopole d’émission en restant dans le cadre de l’un des innombrables débats de diversion. Ces débats forment l’essentiel la littérature sur la banque centrale et masquent l’essence du monopole d’émission. La création d’une banque centrale et son maintien en activité depuis plus de trois siècles n’ont pour but que de permettre la création monétaire afin de financer un déficit public. La monétisation de la dette publique est la fonction essentielle des monopoles d’émission, leur raison d’être. Dans l’article G. Kerr et C. O’Driscoll, les auteurs approchent ce point de manière indirecte en mentionnant la croissance du bilan de la BCE depuis 2010 avec les pratiques dites non conventionnelles. Chacun peut se rendre compte de cette réalité, le rapport annuel de la BCE 2018 montre un triplement du bilan depuis 2013 ce qui traduit les achats de titres des dettes publiques des états européens financés par de la création monétaire. Pour nos lecteurs avertis et connaisseurs de l’histoire des banques centrales, la seule nouveauté est la mise en place de ce mécanisme à une échelle transnationale, avec la BCE. Jusqu’ici le monopole d’émission fonctionnait plutôt à l’échelle d’une nation, même si nous avons eu des exceptions comme la Banque d’Angleterre qui jouit d’un monopole sur le Royaume Uni, de la Banque de Vienne sur l’Autriche Hongrie avant 1918, ou de la Tchécoslovaquie avant leur scission. L’histoire est souvent la même en dépit de contextes historiques différents. Il s’agit pour le gouvernement de trouver des fonds dans une situation où personne ne veut lui prêter alors que la hausse des impôts est impossible politiquement. Dans cette situation d’impasse budgétaire, le monopole d’émission qui a la possibilité d’accroître l’offre de monnaie pour acheter les titres de la dette publique, n’est qu’une version améliorée de la dépréciation du titre des pièces de monnaie pratiqué dès le 3ème siècle sous l’empire Romain. La monétisation de la dette publique qui a pour conséquence la destruction de la valeur de la monnaie est un classique des crises monétaires. La création de la Banque d’Angleterre en 1694 a pour but de trouver une solution aux difficultés de financement de la monarchie britannique, celle de la Banque de France a permis à Bonaparte de financer ses campagnes touristiques à main armée dans toute l’Europe, quant aux États-Unis malgré une allergie profonde à l’idée d’avoir un monopole d’émission fédéral, le FED n’est qu’une conséquence ultime des problèmes financiers de la Guerre de Sécession. La mise en place du Bond Deposit System de 1863 pour éponger la dette de guerre (les banques devaient acheter de la dette fédérale pour pouvoir émettre des billets) a conduit à une inélasticité de l’offre de monnaie et le FED a été la solution retenue pour éviter les crises de liquidité.

Le problème peut être pris dans tous les sens, à la fin il faut se rendre compte qu’une banque centrale a pour finalité d’assurer la monétisation de la dette publique. Ce qui est passionnant dans le cas européen, c’est que la BCE a été créée avec une interdiction explicite dans les traités (Maastricht) de pratiquer l’achat direct de bons du Trésor. A la première occasion, la crise de 2008, le naturel ou l’essence du monopole d’émission est revenu dans des proportions inconnues jusqu’alors du fait de la dimension de l’institution, la BCE a racheté directement de la dette publique des états membres et a accepté comme garantie de refinancement des banques commerciales ces titres de dette publique. Jusqu’en 1997, les politiques budgétaires et monétaires des pays de la future zone Euro étaient contraintes par les marchés financiers sur un plan national. La France a par exemple choisi un chemin systématiquement plus inflationniste que la RFA, mais la contrainte extérieure finissait par rappeler aux dirigeants français qu’il fallait mettre un petit bémol aux politiques de distribution de l’argent des autres. Dans ce cadre, l’expérience socialiste de 1981 n’a même pas duré 2 ans avant de se heurter violemment au réel. La mise en place de L’Euro a permis de repousser cette contrainte extérieure. Ainsi, pendant 10 ans de (1997 à 2007) il y a eu une égalisation des taux d’intérêt entre les pays membres (la Grèce empruntait à un taux proche du taux Allemand), ce qui a permis d’accumuler les déficits budgétaires. La crise de 2008 est la prise de conscience par les marchés que le risque grec (et ceux de l’Europe du Sud) est différent du risque allemand, ce qui a posé un certain nombre de problèmes de refinancement aux états du sud de la zone Euro. Pour « sauver » les cigales, la BCE est intervenue massivement pour acheter de grandes quantités de dettes publiques, voire aussi refinancer les banques en difficultés suite à un endettement privé excessif des ménages (cas Espagnol sur l’immobilier).

Alors comment juger de la réussite ou de l’échec du modèle de la BCE ? De mauvais esprits favorables à la liberté d’émission, à la liberté des banques ou plus prosaïquement partisans d’une monnaie saine, pourraient soutenir que la BCE n’est pas vraiment le modèle de la réussite monétaire. Certes, mais à l’aune de l’école du choix public, il semble que la BCE remplisse sa fonction de manière exemplaire, même si cela doit ruiner les Européens. Après une brève discussion des débats de diversion et en particulier ceux présents dans l’article de Gordon Ker et Cavin O’Driscoll, l’article abordera une thèse sur la réussite de la BCE dans le cadre actuel en fonction de ses objectifs réels et non fantasmés dans les débats de diversion.

1. Les débats de diversion : débattre du sexe des anges ou définir les rôles de la banque centrale, des activités sans fin pour éviter de parler des contingences réelles

1.1 Le cas de Gordon Kerr et Cavin O’Driscoll

L’article de Gordon Kerr et Cavin O’Driscoll associe la construction européenne et en particulier la mise en place de la monnaie unique à un projet fédéral analogue à celui des États-Unis. Il est certain que dans cette perspective la construction européenne est dans l’impasse. Cependant, cette vision fédéraliste n’est peut-être pas celle qui anime le projet européen. Les « eurocrates » peuvent aussi caresser le rêve d’un grand État européen comme le dénonçait Jean-Jacques Rosa dans l’Erreur européenne [2]. La mise en place de la monnaie unique pourrait être le prélude à la mise en place d’un très grand État socialiste européen. Nous sommes sans doute au milieu des deux visions (l’État fédéral versus le grand État unique et socialiste), avec des tensions entre ces deux pôles et dans les deux cas un projet inachevé ou quelque peu enlisé. La question constitutionnelle forme la première série de remarques que l’on peut adresser à l’article. Les auteurs font ensuite une sorte de faux procès à l’Euro qui mérite d’être nuancé.

1.1.1. Le Brexit et la question constitutionnelle

La question du Brexit repose sur l’aspiration des Britanniques à rester maîtres chez eux, aspiration partagée par beaucoup d’Européens. Que l’UE soit fédérale ou sous la forme d’un grand état unique, il sera très difficile de la faire sans l’adhésion des Européens. Le débat se situe essentiellement sur le plan constitutionnel, c’est-à-dire de savoir quelles sont les institutions responsables de la fabrication de la loi. Dans le fonctionnement de l’UE, les traités européens s’imposent aux états membres, en cas de conflit de normes les textes européens priment sur les textes nationaux. Si le Brexit devient effectif, le parlement britannique retrouvera les prérogatives en matière législative qu’il a perdues lors de l’adhésion de 1973. Cette question de souveraineté nationale et de contrôle démocratique est sans doute la question la plus importante que pose le Brexit aux Européens. C’est-à-dire que le projet politique européen (fédéral ou grand état) est effectivement dans une impasse de représentativité et de contrôle par les électeurs (il n’existe pas de régime parfait, mais le public choice montre que plus l’état est grand et plus la décision est éloignée de l’électeur et moins cela fonctionne). La solution du Brexit revient donc à abandonner le projet politique de l’Union Européenne, à revenir à une simple union douanière et sans doute à renoncer à l’union monétaire (le fait de partager une monnaie unique a des implications politiques).

Sur le plan des faits, la monnaie unique a permis la poursuite de politiques budgétaires plus qu’expansionnistes au bénéfice de la taille des États membres, sans pour autant amener le volet institutionnel d’un gouvernement et d’un état européen fédéral. En fait, la construction européenne est enlisée parce qu’elle heurte frontalement les aspirations des peuples européens, la contrainte n’est pas la meilleure des adhésions. Le Brexit est la première fois qu’un gouvernement décide de prendre en compte l’avis du peuple, dans d’autres pays (France, Éire, Portugal…), l’avis du peuple a simplement été ignoré par la classe politique. Le reproche que l’on peut formuler à Kerr et O’Driscoll, c’est qu’ils ne proposent rien comme solution à cette situation. Enfin, les fédéralistes européens comme les partisans du très grand état socialiste vont se heurter systématiquement aux aspirations des peuples qui consistent non pas à élire un président européen mais d’avoir des représentants en prise directe avec leurs problèmes quotidiens.

1.1.2. Le faux procès fait à l’Euro

Les auteurs utilisent par commodité l’image de la planche à billets pour qualifier la politique monétaire de la BCE. Nos lecteurs érudits savent (au moins depuis leur lecture intégrale de l’œuvre de Jacques Rueff[3]), que le problème de l’inflation provient du rachat par la banque centrale de dettes publiques, ce qui avait été explicitement interdit par le traité de Maastricht. Cet interventionnisme monétaire provoque un excès de liquidités sur le marché, empêche l’ajustement (refus de la faillite de certaines entités et poursuite de politiques de dépenses publiques non soutenables à moyen terme) et actuellement contribue à l’apparition de taux d’intérêt négatif.

En fait, il s’agit de la généralisation du modèle japonais mis en place depuis la crise de 1989. L’exemple japonais montre que l’euthanasie du rentier et la destruction de l’épargne conduisent à une stagnation de l’économie. L’investissement a besoin d’une épargne préalable, si la politique monétaire détruit toutes les incitations à épargner, sans évoquer le délire fiscal associé actuel, il n’y aura pas de croissance. La stagnation des économies européennes est telle qu’au-delà d’une désindustrialisation liée à la concurrence des pays avec des coûts de main d’œuvre plus faibles, des secteurs peu soumis à la concurrence souffrent aussi par la contraction de la demande privée. Pour ne prendre que la France en exemple, la décennie Sarkozy Hollande est marquée par une hausse de la pression fiscale (alors que le niveau de départ était déjà très haut) qui conduit à deux choses : la taille du secteur public augmente et le secteur privé subit une cure d’austérité. La plupart des secteurs sont en difficulté (automobile, construction, tourisme, distribution…) car ils font face à des mutations technologiques et aussi à une demande de moins en moins solvable (à cause du niveau de taxation). Pour ne prendre que l’automobile, en 10 ans les Français ont diminué leur kilométrage annuel moyen d’environ 1000 km, plébiscitent les marques low cost et les petites voitures économiques si bien que la demande de carburant a chuté au point de faire diminuer les recettes fiscales. Il serait possible de donner des exemples similaires dans tous les domaines comme le tourisme où le séjour de 2 semaines est devenu la longueur maximum, les difficultés de la restauration ou de l’hôtellerie, et enfin sur les prix de détail et le coût de la moindre prestation de travail qui sont très élevés à cause des impositions sous-jacentes.

Dans ce cadre, la seule chose que l’on peut reprocher à l’Euro, c’est de permettre la poursuite de cette politique et de refuser l’ajustement nécessaire sur la diminution de la taille de l’état sur un plan fiscal et réglementaire. Il est aussi possible de s’inquiéter sur le devenir des excès de liquidités qui pourraient s’investir dans un secteur et provoquer le prochain cycle, amenant une nouvelle intervention.

L’Euro n’est pas responsable de l’ajustement en Grèce et en Italie (et bientôt en France) contrairement à ce que les auteurs (britanniques) de l’article soutiennent. L’Islande a connu un ajustement brutal en 2008 pour avoir longtemps vécu au-dessus de ses moyens. La couronne islandaise a perdu 50% de sa valeur, les Islandais ont dû réduire leurs importations (le prix de l’Iphone a été multiplié par 2) et le tourisme en Islande est devenu plus accessible (le prix de la nuit d’hôtel à Reykjavik a été divisée par deux pour les touristes étrangers), ce qui a fini par rétablir la balance commerciale. Ce qui a conduit à l’ajustement islandais, italien ou grec c’est la poursuite pendant des années de politiques de dépenses publiques financées par la dette qui n’étaient pas compatibles avec la richesse créée. Cette réalité est indépendante de la monnaie. Lorsque vous vivez à crédit et que vos créanciers arrêtent de vous prêter, vous ne pouvez consommer que ce que vous avez comme revenu. L’ajustement italien et grec est rendu d’autant plus long que les prix, les salaires, les pensions et les retraites sont exprimés en Euro et ne peuvent pas s’ajuster à la baisse. Si la Drachme ou la Lire circulaient, elles auraient perdu de la valeur par rapport à l’Euro (ou un DM hypothétique) et l’ajustement aurait été plus rapide. Toutefois les conséquences de la création monétaire et le refus de l’ajustement produisent partout les mêmes effets. Les banques commerciales se retrouvent avec des créances douteuses, mais cela n’est pas spécifique à l’UE, tous les pays des États Unis d’Amérique à la Chine, en passant par le Japon et le Venezuela, connaissent ce phénomène à des degrés divers.

1.2. Aperçu des débats de diversion : Transparence, Accountancy, Règles ou Discrétion, Indépendance, Transmission de la politique monétaire, etc.

Il est intéressant de remettre en perspective l’article de Gordon Kerr et Cavin O’Driscoll. Cet article discute de problèmes secondaires tout en montrant la réalité de la création monétaire via les politiques monétaires dites non conventionnelles. Le triplement du bilan de la BCE depuis 2013 est une réalité qui mérite d’être analysée pour elle-même et non pas au travers de débats de diversion. La régulation du monopole d’émission et la nature de ses rôles ont généré depuis l’origine une abondante littérature. Cette abondante littérature a fini par jouer un rôle de diversion par rapport à la réalité comptable de la banque centrale. L’argument développé ici n’est pas de dire que tous ces débats sont inutiles ou inintéressants, mais ils ont eu pour conséquence de ne pas focaliser l’attention sur le fonctionnement réel du monopole d’émission.

Historiquement, l’encadrement de l’émission monétaire, a donné des débats sur les plafonds d’émission (le Peel Act a eu des équivalents en France, en Italie et ailleurs) ou sur le coefficient de couverture par les réserves en or des émissions monétaires. Sans vouloir être exhaustif, la lecture de Courtois[4] (1881 et 1891) ou de Ramon[5] (1929) offre une description des échanges sur le marché politique entre le pouvoir et la Banque de France. L’octroi puis le renouvellement du privilège repose sur une négociation simple : en échange d’un privilège source d’une rente exceptionnelle pour les actionnaires privés (même s’ils sont parfois des membres du pouvoir), la banque achète des titres de la dette ou accorde des prêts au gouvernement. Les mêmes phénomènes relatés par Clapham[6] (1945) peuvent s’observer pour la Banque d’Angleterre, dont la création en 1694 a été le moyen de sortir la monarchie britannique d’une impasse budgétaire. Pour les EUA, Friedman et Schwartz[7] (1993) montrent que la nécessité d’éponger la dette de la Guerre de Sécession a conduit au National Banking System. Par la disposition réglementaire du Bond Deposit System, les National Banks devaient détenir de la dette publique pour émettre des billets. L’inélasticité de l’offre de billet a conduit à la création du FED. Friedman et Schwartz ont initié une tradition d’analyse de l’histoire monétaire, et à leur suite beaucoup d’économistes ont réalisé des travaux analogues pour d’autres pays. A chaque fois, la question de la monétisation de la dette publique est une question cruciale. Il est possible de trouver des visions transversales chez Coquelin[8] (1876) ou chez Vera Smith[9] (1936), notamment pour comprendre l’évolution des débats et des contextes.

Deux changements sont intervenus depuis le début de l’épopée des banques centrales. Le premier concerne la fin de l’étalon or, une banque centrale au XIXème siècle n’est qu’un producteur monopoliste de substituts monétaires (le billet), mais la monnaie c’est l’or ou l’argent métal. Depuis 1914, la banque centrale est devenue un producteur monopoliste de monnaie à cours forcé. Ce qui renforce sa capacité à créer de la monnaie puisqu’il n’y a plus de limite externe. Le second changement, c’est la nationalisation des banques centrales. Le privilège d’émission génère une rente et cette rente était autrefois captée par les actionnaires privés. La nationalisation n’a pas changé le phénomène de rente, la rente est toujours présente mais elle se répartie différemment. L’état récupère une partie du seigneuriage mais, comme c’est un très mauvais gestionnaire, une partie de la rente est captée par les membres de l’institution monétaire. Ainsi, la Banque de France reste le premier contributeur de l’État (devant les entreprises du CAC 40) pour l’impôt sur les sociétés tout en offrant à ses salariés des conditions de rémunération largement supérieures au marché (16 mois de salaire, 7 semaines de congés payés, logements de fonction…).

L’autre observation factuelle que tout un chacun peut faire concerne le patrimoine immobilier des banques centrales qui représente une internalisation de la rente. La BCE a quelque peu défrayé la chronique, en se construisant un deuxième siège social à Francfort, le premier ne convenant plus. Il y avait peut-être de solides arguments pour ce nouveau siège (la multiplication des missions…) mais la dépense a été somptuaire. A Libreville, la BCEAO avait déjà le bâtiment le plus haut de la ville, mais cela ne suffisait pas. Un nouveau siège a été construit à la hauteur des missions de l’institut d’émission, et aucun bâtiment n’est en mesure de faire de l’ombre à cette construction. Il serait possible de multiplier à l’infini les anecdotes, le point essentiel est que la nationalisation n’a pas permis de rendre aux peuples les profits liés au seigneuriage, mais que cela n’a pas été perdu pour tout le monde.

La mise en place de la BCE a conduit à de nombreux débats : indépendance de la banque centrale, transparence, zone monétaire optimale, règles contre arbitraire, la transmission de la politique monétaire, les objectifs de la politique monétaire, la question de la prise en compte des actifs patrimoniaux, les débats sur le niveau d’inflation…

Pour des questions de concision, le commentaire se limitera au débat sur l’indépendance de la banque centrale. C’est la question qui a été la plus médiatisée, mais comme les autres débats, cette question est de second ordre par rapport à la monétisation de la dette publique.

Brièvement, lors des négociations sur l’Euro, les Allemands ont exigé que la future BCE soit indépendante du pouvoir politique à l’image de la Bundesbank. Cette tradition s’oppose à la vision française selon laquelle, depuis le fait (du prince) de l’empereur Napoléon en 1806, le pouvoir politique nomme le gouverneur et les sous gouverneurs de la Banque de France en passant outre l’avis du conseil d’administration des actionnaires jusqu’à la nationalisation partielle de 1936 (qui donne la légitimité à l’Etat pour le faire). Pour éviter l’abus de pouvoir et la tentation de céder aux pressions des gouvernements européens, il y a eu un débat sur la nécessité d’une banque centrale dite indépendante. Ce débat a même eu pour conséquence une modification des statuts de la Banque de France pour qu’elle devienne indépendante. Quelle a été la portée de ce débat dans les faits ? Presque nulle. Le jeu politique européen nous offre périodiquement un spectacle folklorique sur la nomination du gouverneur de la BCE, mais dans les faits la BCE s’est mise au service des intérêts des gouvernements européens et de la cohésion apparente de la zone euro. Le sauvetage de la Grèce en 2008 aurait été différent si la BCE avait agi de manière indépendante en sifflant la fin de la récréation sur l’endettement public dans la zone euro. La Grèce serait peut-être sortie. La BCE a joué le rôle que les états européens attendaient : ouvrir d’une manière illimitée les vannes de la création monétaire.

Ce constat conduit à mettre en perspective le comportement de la BCE à l’aide des analyses de l’école des choix publics. En fait, il ne s’agit pas d’un accident lié à une situation exceptionnelle (la crise de 2008), il s’agit d’une constance et de la raison d’être des banques centrales. La particularité de la BCE c’est de le faire dans des proportions inégalées. De plus, les mécanismes mêmes faibles et imparfaits de contrôle qui existaient dans les cadres politiques nationaux sont affaiblis.

2. La réussite du modèle de la BCE : une perspective public choice

L’école des choix publics a proposé de nombreuses analyses du rôle de la banque centrale. La banque centrale est aujourd’hui une administration bureaucratique avec pour principal mission de gérer la monnaie et de mener ce que l’on appelle la politique monétaire. Bien qu’elle conserve l’apparence d’une banque en publiant des comptes annuels, l’information divulguée par ce biais est volontairement parcellaire, difficilement comparable, et vise à réduire toute tentative de contrôle. Ce qui était possible avec un actionnariat privé est profondément modifié par l’actionnariat public. La Banque de France a quasiment eu la même présentation de ses comptes annuels entre 1840 et 1950, mais à partir de 1950 la banque change de présentation chaque année rendant les comparaisons impossibles et le contrôle par l’autorité plus qu’aléatoire. Sous un actionnariat privé, chaque dépense était contrôlée car elle venait diminuer le profit des actionnaires. La propriété publique a fait disparaître ces incitations et permis une internalisation de la rente de monopole au profit de ses salariés et dirigeants. Ce point très secondaire dans le problème examiné ici (la création monétaire) est mentionné pour prévenir le lecteur de la difficulté d’analyser ce genre de comptes et de toute la prudence qu’il convient d’y attacher. La BCE a repris cette tradition de comptabilité créative rendant les comparaisons des bilans annuels compliqués. Ainsi en 2014, la présentation des comptes change radicalement ce qui rend la comparaison avec les années précédentes difficile. A la décharge de la BCE, la modification de la politique monétaire et la question de la réévaluation des actifs, en particulier de l’or, provoquent des changements importants. Le prix de l’or est passé de 8 euros le gramme en 2004 à près de 45 euros le gramme en 2019, la banque possédant plusieurs tonnes d’or cela a généré une gigantesque plus-value latente qui est en partie à l’origine des écarts de réévaluation dans le bilan. Dans l’autre sens, l’achat de créances douteuses auprès des banques commerciales provoquent des moins-values latentes difficiles à évaluer (il est très difficile de prévoir à quel point un client va se révéler douteux ; la perte sur la créance peut aller de tout à rien avec toutes les valeurs intermédiaires possibles). En dépit de cette difficulté, il est possible de montrer à partir des comptes annuels de la BCE la gigantesque création monétaire entreprise depuis 2008 au profit du financement des états membres. Le financement des états membres se fait par une politique de taux d’intérêt faible pour ne pas dire nul, un assouplissement des titres éligibles au refinancement des banques commerciales, voire l’achat direct des bons du trésor des différents états.

2.1. Quantification de la création monétaire de la BCE

La politique monétaire est particulièrement expansionniste depuis 2012. Après une réponse très forte pour contrer la crise de 2008, la BCE a noyé le marché sous les liquidités, le gonflement du bilan s’est poursuivi entre 2013 et 2018. Cet apport de liquidité a permis à l’ensemble de la zone euro de continuer à emprunter. La BCE a pleinement joué son rôle d’aide au financement de la dette publique, en soutenant les banques commerciales et les autres institutions financières dans l’achat de la dette. La politique de taux d’intérêt faible permet un refinancement d’États surendettés comme la France ou l’Italie, qui peuvent continuer à emprunter sans devoir consacrer plus de ressources budgétaires au remboursement de la dette. Une élévation des taux d’intérêt ferait immédiatement exploser les charges d’intérêt et obligerait ces pays à modifier leurs équilibres budgétaires. Ceci pourrait sembler merveilleux si on ne regardait pas le coût pour les Européens. La BCE a permis la poursuite d’une extension de la sphère étatique au détriment de la sphère privée. Le secteur privé a connu une austérité liée à l’augmentation de la pression fiscale doublée de l’éviction de l’épargne par l’endettement public (même si le taux d’épargne reste élevé, il y a peu d’épargne disponible pour le secteur privé). Privé de fonds pour investir, faisant face à une demande privée atone et dé-solvabilisée par la pression fiscale, l’économie de la zone euro a connu une remarquable stagnation. Le prix de la création monétaire s’observe aussi par rapport à l’effondrement de la valeur de l’Euro face à l’or.

Quelques chiffres :

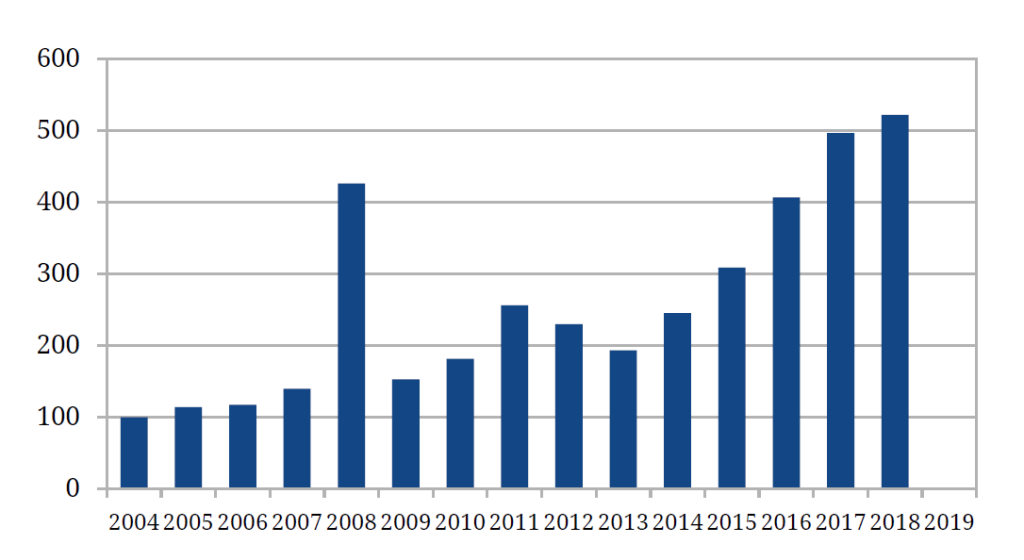

- Le total de bilan (TDB) de la BCE a été multiplié par plus de 5 entre 2004 et 2018. La croissance est continue, la crise de 2008 est marquée par un quadruplement du TDB par rapport à 2004, suivi d’un léger repli jusqu’en 2013, et à partir de 2013 une croissance ininterrompue qui, à partir de 2016, fait que le TDB dépasse le niveau de 2008 (Figure 1).

- La politique monétaire a permis de faire baisser les taux d’intérêt. Pour celui des obligations d’État à 10 ans représentés sur le graphique (Figure 2), les taux nominaux sont même devenus négatifs. Les périodes de fortes inflations provoquent parfois des taux réels négatifs, mais la situation est particulièrement peu avantageuse pour les prêteurs, car aux rémunérations négatives s’ajoutent une inflation qui n’est pas nulle dans la zone Euro.

Figure 1. Total du Bilan BCE (indice 2004=100)

Sources rapports annuels de la BCE de 2004 à 2018.

Figure 2. Taux d’intérêt sur les obligations d’Etat à 10 ans

Source: Statistical Data Warehouse / Financial Market and Interest Rates / Yield Curve (http://sdw.ecb.europa.eu/home.do)

- La série historique du cours de l’or montre que l’euro perd de la valeur par rapport à l’or au rythme de la création monétaire de la BCE. Les autres métaux de références (argent, platine, palladium) connaissent une augmentation de leurs cours très marquée depuis la fin de 2013, date où la BCE a repris une politique d’expansion de son bilan.

Figure 3. Prix en euros d’une once d’or (1996-2019)

Sources : http://www.lbma.org.uk/precious-metal-prices

La période se caractérise par une violente création monétaire dont l’effet inflationniste est en partie masqué par le choc de productivité provoquée par l’Asie du SE, la Chine et l’Inde. Les biens manufacturés en Asie du SE connaissent en effet une baisse de prix : les téléviseurs, ordinateurs, smartphones, ou l’électroménager connaissent une augmentation de leurs fonctionnalités et capacités tout en ayant des prix qui baissent régulièrement. Ce choc de productivité positif permet aux Européens d’avoir accès à des objets importés dont le coût baisse régulièrement. Dans le même temps, tous les autres services qui ont recours à une main d’œuvre européenne voient leurs coûts s’envoler à cause des taxes, des contraintes réglementaires et des charges salariales.

2.2 La schématisation de l’échange sur le « marché politique » : la relation BCE / États de l’Eurozone

L’échange classique entre le monopole d’émission et le gouvernement permet à l’exécutif de présenter au pouvoir législatif un budget acceptable. En fait, l’utilité du monopole d’émission réside dans sa capacité à monétiser la dette publique, dette qui ne pourrait pas être couverte par une augmentation d’impôt ou par une émission supplémentaire sur le marché financier. Ce jeu classique s’est répété historiquement dans des cadres nationaux, la différence avec la BCE c’est que le jeu devient international. Le recours à la monétisation de la dette publique dans ce cadre crée un jeu entre le monopole d’émission et les gouvernements de l’Eurozone. Dans un cadre national, une banque centrale n’a pas le pouvoir de s’opposer à une politique budgétaire laxiste (elle risquerait de provoquer une crise de régime), de fait elle accompagne la politique gouvernementale. Dans le cas de la RFA, la Bundesbank a pu apparaître comme la cheville ouvrière de la stabilité du DM, mais en fait elle a bénéficié du consensus culturel et gouvernemental sur l’inflation (après les désastres de 1923 et 1945). Ce consensus était plus mou en France, et dans ce cas le monopole d’émission a participé à une monétisation plus forte des déficits publics.

Dans l’Eurozone, la BCE est seule face aux exigences des différents gouvernements. Certains pèsent plus que d’autres, et il est peut-être plus facile de se montrer inflexible avec la Grèce qu’avec l’Italie ou la France. Le problème de l’Eurozone, c’est qu’il n’existe aucune sanction crédible pour les pays accumulant les déficits budgétaires. L’accumulation des déficits budgétaires français ou italien se poursuivra donc jusqu’au moment où les pays vertueux refuseront de payer pour eux. Pour l’instant, la BCE a réussi un tour de force : celui de permettre l’accumulation des déficits publics sans que l’addition ne soit présentée aux participants. La hausse des taux d’intérêt sur les obligations d’État est généralement le signe que le moment est venu de régler l’addition et que la période d’endettement à bon marché est terminée.

Actuellement, les taux restent très bas et les opportunités de profit dans le secteur privé sont faibles. Dans un processus normal, la reprise économique après une crise comme celle de 2008, aurait dû faire que les capitaux se déplacent des OAT vers des placements risqués plus rémunérateurs. La relative stagnation de l’Eurozone n’offre pas ce genre de perspectives. La trajectoire peut donc se poursuivre avec une austérité pour le secteur privé (via une fiscalité très élevée) couplée à une expansion des dépenses publiques.

Si l’on peut critiquer la BCE sur le plan de la stagnation économique de l’Eurozone, on ne peut que saluer la magistrale organisation pour parvenir à refinancer l’ensemble de l’Eurozone en particulier des pays qui auraient dû réaliser un ajustement sur leurs dépenses publiques sans avoir à présenter l’addition d’une quelconque manière aux pays vertueux. Sur le plan des différentes sphères étatiques et de leurs clientèles électorales c’est un très grand succès. Pour la santé de l’économie européenne et son développement harmonieux sur la base d’une monnaie saine, c’est plus discutable. Il faut aussi remarquer que cette volonté de repousser l’ajustement est partagée par une large base électorale dans l’Eurozone et que cela dépasse largement tous les clivages partisans.

Conclusion : renforcement du monopole

Le

fait d’avoir un monopole d’émission européen, n’a pas changé sa nature, cela

l’a renforcée. Ce qui est paradoxal, c’est l’importance des débats de

diversions pour aboutir finalement à ce que les monopoles d’émission font

depuis toujours, participer à la monétisation de la dette publique. L’écart

entre les discours et la réalité c’est aggravé. Les débats qui accompagnèrent

la mise en place de la Banque de France et chaque renouvellement du privilège

d’émission étaient bien mieux informés des problèmes et des risques portés par

le monopole. Aujourd’hui alors que l’intervention monétaire a été poussée à un

paroxysme rarement atteint dans l’histoire et en particulier en temps de paix,

la cécité conduit à discuter de débats secondaires sans voir le problème

essentiel. L’aveuglement est rationnel, la collectivité préfère repousser

l’ajustement le plus longtemps possible en vivant à crédit. L’ajustement n’en

sera que plus douloureux. La BCE n’est pas l’outil pour promouvoir une

stabilité monétaire, elle est l’instrument de l’expansion étatique. La

dimension de l’institution permet de pousser plus longtemps le mécanisme,

d’autant que les autres banques centrales (FED, Bank of Japan, et Chine) font

des politiques analogues, les épargnants sont captifs et ont très peu de moyens

d’échapper à l’inflation.

[1] https://journaldeslibertes.fr/article/limpasse-de-la-federalisation-de-lunion-europeenne/

[2] Rosa, J. J., L’erreur européenne, Grasset, Paris, 1998.

[3] Rueff, J., Œuvres Complètes, Plon, Paris, 1981.

[4] Courtois A., « Renouvellement du Privilège de la Banque de France (I-IV), » Le Journal des Economistes, Guillaumin, Paris, Tome VII, 1891, p. 198-206 (février), 362-379 (mars), 10-32 (juillet), 321-339 (Septembre). Courtois A., Histoire des banques en France, Librairie Guillaumin et Compagnie, Paris [1875] 1881.

[5] Ramon G., Histoire de la Banque de France, Grasset, Paris, 1929.

[6] Clapham J., The Bank of England (2 volumes), Mac Millan, New York, 1945.

[7] Friedman M. et Schwartz A.J., A Monetary History of the United States, 1867-1960, NBER [1963], Princeton University Press, 1993

[8] Coquelin C., Le crédit et les banques, Guillaumin, Paris, 1876.

[9] Smith V., The Rationale of Central Banking, Liberty press, Indianapolis, [1936] 1990.