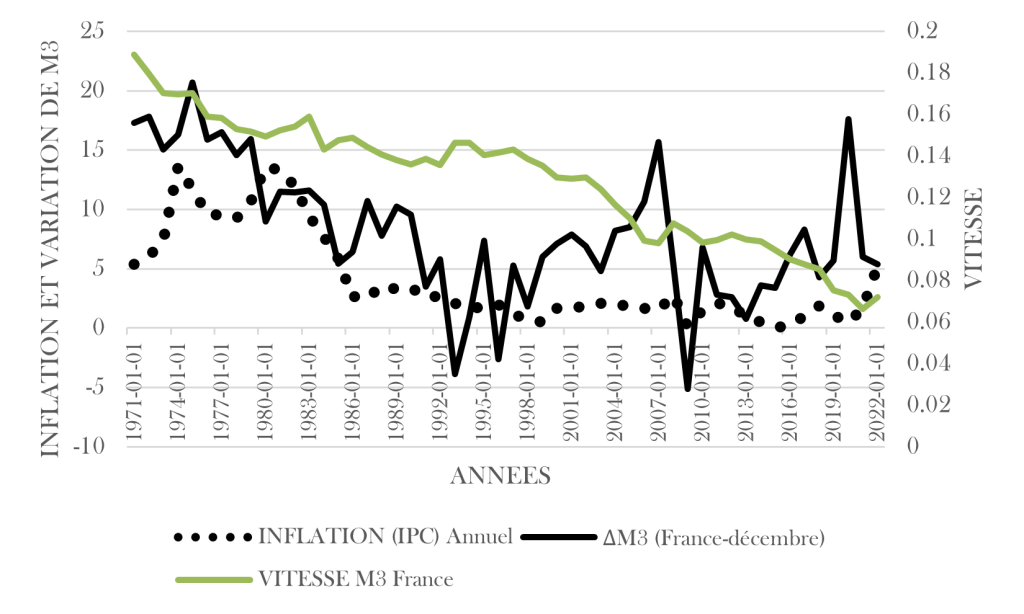

La hausse du niveau général des prix a plutôt été stable et faible durant les 30 dernières années. Le taux d’inflation français était de 1,7% en l’an 2000 et en 2020. Depuis l’été 2021, l’inflation est de retour avec un taux de 6,8% en juillet 2022 dans la zone euro, un taux équivalent à ceux qui avaient cours au début des années 1980 (voir la Figure 1 plus bas).

La XVIIème Conférence Haberler de Vaduz portait sur ce sujet[1]. Elle a abordé la politique monétaire des banques centrales, l’inflation et ses causes et les crypto-monnaies comme solution à l’inflation. Un premier compte rendu des débats est paru dans la Lettre des libertés de l’IREF[2]. Ce nouvel article se propose d’approfondir la réflexion sur les causes de ce retour de l’inflation et l’opportunité pour les crypto-monnaies de devenir le principal instrument de couverture contre le risque d’inflation. Il fait dans une première section un rapide tour d’horizon des explications de ce retour de l’inflation et explique pourquoi, dans une deuxième section, les crypto-monnaies sont désormais bien installées dans le monde des possibles monétaires. Ce qui signifie que malgré les incertitudes réglementaires, ces monnaies privées répondent bien à une demande, à un besoin des investisseurs, des épargnants, et des agents économiques en général.

Les causes de l’inflation

Les causes de l’inflation sont réelles et monétaires, mais elles sont aussi statistiques. Lorsque l’on parle d’inflation on utilise l’indice des prix à la consommation harmonisé (IPCH). Cet indice ne mesure probablement pas correctement le phénomène. Il existe même de bonnes raisons de croire que le mode de calcul de l’IPCH sous-estime le phénomène. L’économiste Karl-Friedrich Israel (Israel 2023a[3], 2023b[4] et 2023c[5]) développe deux arguments en faveur de cette position. L’IPCH sous-estime l’inflation parce qu’il ne pondère pas correctement certaines dépenses (i) et impute trop volontiers la hausse des prix à une amélioration de la qualité des biens (ii).

- L’IPCH se compose de 12 sous-indices qui sont supposés être pondérés en fonction de leur part dans les dépenses totales des ménages (Israel 2023a). Si le logement, l’eau, l’électricité, le gaz et d’autres combustibles représentent 15% des dépenses, les statisticiens attribuent à ce groupe de dépenses un coefficient de pondération de 15%. En 2023 les statistiques ont décidé d’appliquer un coefficient de pondération de 16,4% (coefficient pour la France) alors que la part de ses dépenses notamment dans les zones urbaines et en Ile de France doit représenter plus de 33% des dépenses totales des ménages. La conséquence est une très forte différence entre l’inflation perçue par les ménages et l’inflation mesurée par le gouvernement et ses administrations.

- L’IPCH tient aussi compte de manière assez arbitraire de l’amélioration de la qualité des biens. Si un ordinateur est plus puissant, je suis prêt à le payer plus cher. Si je le paie 20% de plus est-ce que c’est uniquement parce qu’il est plus puissant ou est-ce pour d’autres raisons. Le statisticien peut estimer que sur les 20% d’augmentation 100% s’explique par l’amélioration de la qualité. La hausse du prix de l’ordinateur n’est plus comptabilisée dans le calcul de l’IPCH ; de l’inflation. Même si le statisticien obtient un résultat correct pour tous les ajustements de qualité effectués, il est probable qu’il y ait une sous-estimation de l’inflation, car le statisticien est plus enclin à prendre en compte les améliorations que les baisses de qualité.

La conséquence est une sous-estimation probable de l’inflation mais aussi une grande incertitude sur l’indicateur qui est censé guider toute la politique monétaire (cible d’inflation). Il n’existe pas de système de pondération « objectif » pour les biens et les services de l’IPCH (Israel 2023c). L’histoire de l’inflation telle qu’elle est présentée par la Figure 1 doit donc être considérée avec précaution.

Les difficultés d’interprétation sont d’autant plus fortes que l’IPCH de l’année 2023 est marqué par un fort effet de base. Un taux de variation est toujours calculé par rapport à une année de base, généralement l’année précédente. Le niveau particulièrement bas de l’IPCH entre 2020 et 2021 est la conséquence du confinement. La pandémie survient en 2020. Le confinement des Français est mis en place par le gouvernement du 17 mars au 11 mai 2020, puis du 30 octobre au 15 décembre 2020 et enfin du 03 avril au 03 mai 2021. L’économie se retrouvant très fortement ralentie, peu de variations de prix sont enregistrées. Avec, pour des raisons non économiques, un taux d’inflation de référence quasiment nul, on a pour l’année suivante un taux d’inflation anormalement élevé.

Si on accepte les statistiques officielles et que l’on cherche à les expliquer, l’inflation a de manière générique deux causes : des causes réelles et des causes monétaires[6].

En économie de marché, la hausse des prix est la conséquence de deux effets : la hausse de la demande (à offre constante) et/ou la baisse de l’offre (à demande constante). Le confinement a comprimé la demande et l’offre. Lorsque les gouvernements libèrent leurs populations des mesures restrictives, la demande est immédiatement très forte alors que les capacités de production sont restées les mêmes qu’avant le confinement, ce qui a pour effet de favoriser la hausse des prix. A la pandémie s’ajoute les conséquences sur les prix de la hausse des prix de nombreuses matières premières (gaz, huile et blé) due à l’invasion par la Russie de l’Ukraine en février 2022.

Figure 1 : Taux d’inflation et dynamique de la masse monétaire en France (1971-2022)

Sources : Inflation. Source : OCDE. OCDE, Inflation IPC, Lien : https://data.oecd.org/fr/price/inflation-ipc.htm (consulté le 05/06/2023). Variation de M3. Source : Banque de France, France – Contribution à M3 – Taux de croissance annuel – Fin d’année. Vitesse de circulation de la monnaie. avec le PIB nominal INSEE, Comptes Nationaux (Base 2014), 1.101 – Le PIB et ses composantes à prix courants (en milliards d’euros) et M3 Source : Banque de France. Agrégats monétaires France, M3 (encours) code série BSI1.M.FR.N.V.M30.A.1.U2.2300.Z01., en euro en million, données mensuelles. Utilise seulement le chiffre du mois de décembre.

A ces causes réelles s’ajoutent les causes monétaires. A l’origine de la hausse des prix de l’énergie et de nombreuses matières premières il y a l’inflation monétaire et du crédit (Colombatto et Stadelmann 2022[7], p. 116). L’inflation monétaire « crée une offre excédentaire de moyens de paiement, à la suite de quoi la monnaie perd une partie de son pouvoir d’achat ». Elle est nourrie par l’inflation du crédit. L’intervention de l’État sur le marché du crédit crée des inefficacités qui « génèrent une baisse de la production par rapport aux moyens de paiement en circulation » (Colombatto et Stadelmann, 2022). L’inflation devient la conséquence des politiques monétaires qui sont elles-mêmes la conséquence de l’application du principe du « quoi qu’il en coûte » mis en œuvre durant la crise COVID[8]. La Figure 1 montre bien un pic de croissance de la masse monétaire au sens de M3 en 2021 – 2022.

Ces liquidités favorisent une hausse du niveau général des prix, mais aussi créent les conditions de bulles spéculatives en modifiant la structure du capital et en préparant à terme des phénomènes d’ajustement entre l’offre et la demande qui créent les conditions d’une forte instabilité des marchés. Cette forte hausse de la masse monétaire n’est pas nécessairement un choix des banques centrales. Elle est la conséquence des politiques budgétaires et de la forte hausse des déficits et des ratios d’endettement public. Pour éviter le risque d’une crise des dettes souveraines, les banquiers centraux ont été obligés de maintenir des taux d’intérêt très bas. Cela a permis d’affirmer qu’avec de si bas taux il était irrationnel pour une nation de ne pas recourir à l’emprunt pour financer ses dépenses, même ses dépenses courantes. L’inflation a imposé une légère hausse des taux d’intérêt nominaux. Les taux d’intérêt réels restent, cependant, négatifs. Les conséquences sont une hausse du poste « charge d’intérêt » de la dette publique pour les États et la France en particulier, mais aussi un retour dans les débats des questions de finances publiques.

L’autre fait marquant de cette période est une légère hausse de la vitesse de circulation de la monnaie en 2021 (Figure 1). Ce fait exige confirmation, car la vitesse de circulation de la monnaie des premiers mois de 2023 n’a pas pu être calculée sur la base d’une série continue.

C’est dans ce contexte d’inflation que se situe l’intérêt qu’il y aurait à généraliser l’usage des crypto-monnaies. L’inflation est de retour et elle est même probablement sous-estimée par l’IPCH. Cela renforce l’intérêt de la question posée par la conférence de Vaduz de 2023.

L’inflation et les crypto-monnaies

Lors de la Conférence Haberler, les économistes invités ont été plutôt pessimistes vis-à-vis de l’idée que les crypto-monnaies pourraient constituer une alternative crédible aux monnaies d’État. Ce constat n’était pas sans surprendre au regard de l’importance des travaux sur les monnaies privées des intervenants à cette conférence. Et c’est cette surprise qui motive les développements qui suivent. Nous avons voulu sonder les chances, mais les performances aussi, des crypto-monnaies dans cet univers inflationniste.

D’un côté, plusieurs faits tendent à montrer que les crypto-monnaies s’installent durablement dans le monde des possibles monétaires des agents et pourraient à terme remplacer les monnaies d’État. D’un autre côté, les banquiers centraux semblent penser que les crypto-monnaies ne mettent aucunement en danger leur monopole[9] ; et c’est pourquoi ils ont peu fait depuis 10 ans pour contrecarrer leur développement. Le jour, en revanche, où ils estimeront que la menace est crédible, ils chercheront à les détruire, à rendre leur usage impossible ou sans intérêt. Ce jour est peut-être arrivé ainsi que nous allons le voir.

Les arguments qui plaident contre un rôle accru pour les crypto-monnaies en période d’inflation sont les suivants. Tout d’abord, si le bitcoin est un succès relatif en tant qu’actif, il reste à ce jour un échec relatif en tant que moyen d’échange ; il serait plutôt un objet de spéculation, ce qui expliquerait sa très grande volatilité. Le bitcoin est de plus, comme toutes les monnaies numériques privées, très vulnérable à la surveillance gouvernementale et aux interdictions qui pourraient limiter son usage. Enfin, l’expérience engagée par le Salvador en 2021[10] serait plutôt un échec. Les Salvadoriens préfèreraient finalement le dollar au bitcoin.

Ces arguments peuvent néanmoins être mis en regard d’autres faits plus favorables à l’avenir de ces monnaies privées et à leur capacité à devenir la principale couverture contre les risques inflationnistes inhérents aux monnaies fiduciaires publiques. Pour commencer, les crypto-monnaies ont presque été inventées pour se protéger de l’inflation monétaire. Elles ont été pensées comme des réserves de valeur, des formes originales de couverture contre les risques inflationnistes. Le concepteur du bitcoin, Satoshi Nakamoto, cherche précisément à protéger les investisseurs contre les stratégies inflationnistes des banques centrales durant les récessions. Ajoutons à cela que les crypto-monnaies se veulent en théorie indépendantes des décisions des États et des banques centrales, dépendantes ou indépendantes. En période de récession ou d’inflation, les épargnants peuvent se tourner vers le bitcoin et les crypto-monnaies pour protéger leurs économies de la perte de valeur et du retour de l’inflation. Comme l’or, les crypto-monnaies peuvent apparaître comme des substituts aux monnaies d’État. Comme l’or, au moins durant la phase de minage, le bitcoin est une monnaie inflationniste. Certes il existe un plafond à la quantité de bitcoin qui pourra être en circulation (21 millions de pièces), mais en attendant, jusqu’en 2140, il est possible d’en « créer » : c’est le rôle des « mineurs ». Le bitcoin est en ce sens et jusqu’en 2140 une monnaie inflationniste soumise, comme l’or, à l’activité des mineurs. Cette limite à terme devrait disparaître, non seulement car la quantité totale sur le long terme est fixe, mais aussi parce que par construction l’extraction de nouveaux bitcoins est automatiquement réduite de 50% tous les quatre ans. Le retour de l’inflation devrait donc rendre les crypto-monnaies encore plus attractives.

Les freins au développement des crypto-monnaies

Pourtant il n’est pas certain qu’il en sera ainsi, car la concurrence entre les crypto-monnaies privées et les monnaies fiduciaires d’État est déloyale. S’il est vrai que, jusqu’à présent, les crypto-monnaies ont réussi à trouver leur place et cela en dépit des menaces réglementaires de plus en plus fortes de certains gouvernements, de nombreux individus ignorent l’existence de ces monnaies et les gouvernements, par leurs règlements, ne font rien pour faciliter leur information. Tout est même fait pour limiter leur généralisation. Les banquiers ne peuvent pas vendre à leurs clients, pour des raisons de sécurité de l’épargne, des actifs en crypto-monnaies. Les États font de plus peser sur les crypto-monnaies une menace d’interdiction. Malgré cela de nombreux investisseurs institutionnels ce sont positionnés sur les marchés de crypto-actifs[11].

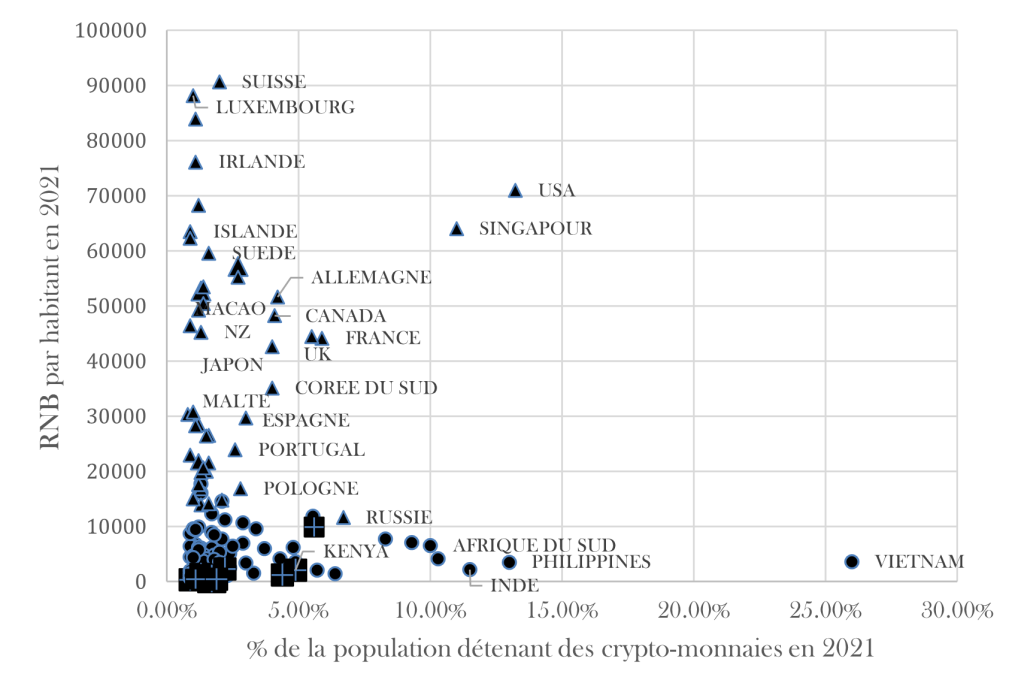

Plusieurs exemples peuvent illustrer cette lutte des États contre les crypto-monnaies. En Inde en janvier 2021 le gouvernement a brandi la menace d’une interdiction des crypto-monnaies[12] dans un pays où plus de 10% de la population détient ce type d’actifs (Figure 3). Aujourd’hui les crypto-monnaies ne sont pas légales, mais elles ne sont pas non plus interdites et continuent de circuler. Ce qui explique la décision du gouvernement de taxer les plus-values tirées de l’usage des crypto-monnaies. Tous les profits liés à la vente de crypto-actifs sont taxés à un taux fixe de 30%. Un prélèvement à la source de 1% sur toutes les transactions en crypto-monnaie est aussi prévu[13].

En Europe, l’interdiction a aussi été évoquée lors des débats autour du règlement MiCA (Market in Crypto Asset). L’interdiction un temps évoquée a été écartée mais ce règlement voté par le Parlement européen le jeudi 20 avril 2023 limite les libertés individuelles en renforçant les contrôles sur les échanges, les obligations de transparence, la traçabilité et en imposant des normes environnementales plus strictes. Les entreprises vont, tout d’abord, devoir s’enregistrer pour le statut de prestataires de services sur crypto-actifs. La conséquence sera probablement moins d’offreurs et finalement une quantité de crypto-monnaie demandée plus faible. Le règlement européen s’assure ainsi que les crypto-monnaies restent marginales et ne réussissent pas à profiter de l’effet de réseau : plus une monnaie est utilisée plus faibles sont ses coûts d’usage. Cela signifie que l’usage des crypto-monnaies va baisser, comparativement à ce qu’il aurait pu être en l’absence d’un tel règlement. La concurrence entre les monnaies d’État et les monnaies privées est déloyale. Les gouvernements et leur bras monétaire, les banques centrales, peuvent à tout moment changer les règles du jeu afin de limiter le succès de leurs concurrents. Ce n’est pas la qualité intrinsèque des monnaies privées qui est en jeu.

L’entrée des investisseurs institutionnels sur le marché des crypto-monnaies est pourtant une preuve de normalisation. Elle peut, aussi, expliquer une partie de la volatilité du prix des crypto-monnaies. Des gestionnaires d’actifs de plusieurs milliards de dollars comme BlackRock offrent désormais à leurs clients une exposition directe aux produits d’investissement en bitcoins ; la plus grande banque dépositaire au monde, Bank of New York-Mellon (qui a 43 000 milliards d’euros d’actifs sous son contrôle), prend désormais en charge la mise sur le marché des crypto-monnaies. Dans le même temps, les régulateurs tentent de soutenir, développer et comprendre un écosystème block chain qui permet des paiements plus rapides et moins chers, de nouveaux modèles de prêt, de nouveaux droits de propriété numérique basés sur Internet par le biais de NFT (non-fungible token ou jeton non fongible).

L’envers de ce succès institutionnel est le risque de faillite des intermédiaires et une plus forte volatilité. Le risque de faillite des intermédiaires a un précédent avec la faillite en 2022 de FTX. Événement qui a été beaucoup plus médiatisé que la hausse du prix du bitcoin des derniers mois. FTX était, en termes de part de marché, l’une des plus grandes bourses de crypto-monnaies au monde. Ce que montre cependant cette faillite c’est la grande solidité des crypto-monnaies qui n’ont pas été impactées outre mesure et l’incapacité des autorités monétaires et bancaires qui réglementent pourtant très largement ce secteur à prévenir de telles événements (Chamoux 2023[14]).

La plus grande volatilité est la conséquence de l’intégration des crypto-monnaies dans le système monétaire mondial qui reste hiérarchisé autour de ses banques centrales. Lorsque la Réserve Fédérale américaine ou la Banque centrale européenne augmentent les taux d’intérêt, elles limitent l’offre de monnaie. Il y a moins de liquidités pour l’achat d’actifs et de crypto-monnaies en particulier. La conséquence est une baisse de leur valeur. L’inverse est vrai. Durant la crise COVID les liquidités étaient très importantes et les investisseurs ont acheté des crypto-monnaies de telle sorte que la valeur du bitcoin a augmenté de 250%. La crypto-monnaie fût une valeur refuge durant la crise COVID. A la sortie de la crise, il y a eu un effet de balancier et le cours du bitcoin a fortement baissé. Moins de liquidités, des menaces plus ciblées émises par les États ont fait que de nombreux investisseurs institutionnels se sont retirés du marché des crypto-monnaies engendrant une forte baisse de son prix. A ces effets s’ajoutent l’évolution du cours des monnaies fiduciaires d’État. Si les banques centrales défendent la valeur de leurs monnaies, elles limitent la transformation d’une partie de l’épargne en crypto-monnaies. Le privilège exceptionnel des États-Unis est d’avoir fait du dollar la monnaie internationale. Les équilibres internationaux restent favorables au dollar américain qui dans cette période de crise a vu sa valeur fortement augmenter par rapport aux autres monnaies d’État et à l’euro en particulier.

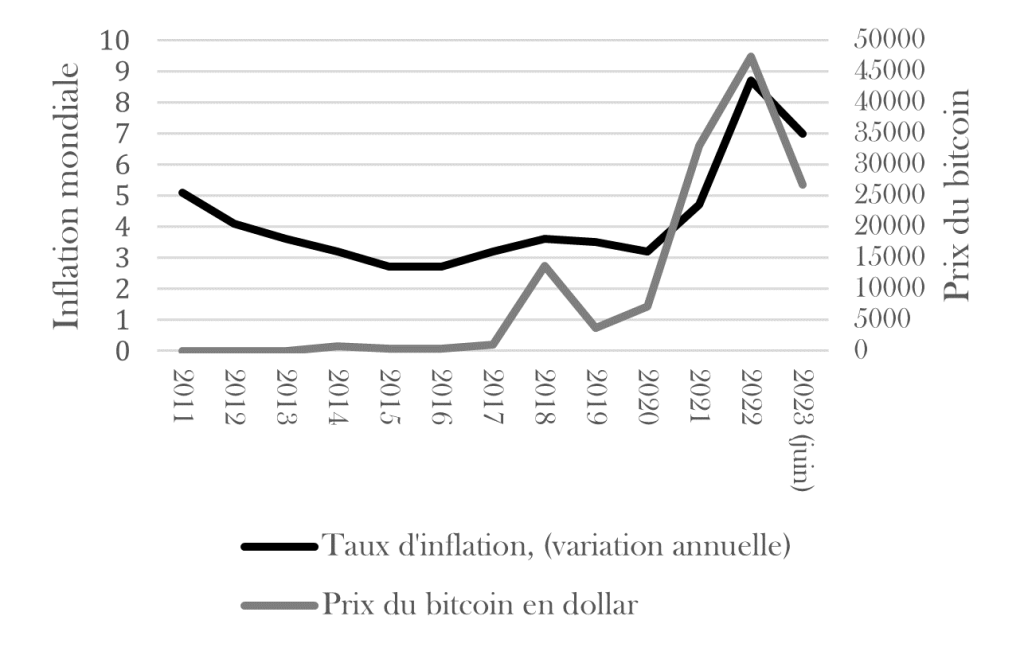

Les crypto-monnaies s’institutionnalisent, se développent dans le corps social et, dernier point, voient leur prix repartir à la hausse après l’effondrement de 2022 (Figure 2). Le retour à la hausse du prix du bitcoin et la tendance haussière de ce dernier sur la période 2011 – 2023 sont favorables à l’idée que ces monnaies sont désormais durablement installées dans le monde des possibles monétaires des agents et remplissent bien leur fonction de couverture contre les risques inflationnistes.

La demande de bitcoin a bien fortement augmenté avec le retour de l’inflation mondiale (Figure 2). Certes la volatilité demeure importante, mais elle faiblit et, plus important, la tendance de la valorisation du bitcoin est clairement à la hausse. Le bitcoin devrait s’installer durablement, et cela quelles que soient les décisions des gouvernements et des banquiers centraux. Ce que confirme la hausse du pourcentage d’utilisateurs de crypto-monnaies. En 2016 le nombre d’utilisateurs de crypto-monnaies était estimé à 5 millions dans le monde. En 2022 il serait passé à 425 millions[15]. Cela signifie que malgré toutes les barrières institutionnelles que montent les États contre ce type de monnaies privées, la tendance est bien à la hausse ; hausse des prix par hausse de la demande et du nombre des détenteurs.

Figure 2 : Inflation mondiale et prix du bitcoin en dollars américains (2011-2023)

Sources. Inflation : FMI. Lien : https://bit.ly/3RSJRxG (consulté le 19/06/2023), pour l’année 2023 prend la prévision proposée par le FMI. Prix du bitcoin : Investing.com. Lien : https://bit.ly/3tjl9gt (consulté le 19/06/2023).

Cette hausse du nombre des utilisateurs n’est pas, de plus, réservée aux pays riches. Elle touche les pays quel que soit leur niveau de développement. Le pays où le pourcentage de la population qui détient des crypto-monnaies est le plus élevé est un pays intermédiaire à bas revenu, le Vietnam[16] (Figure 3). Elle est en revanche réservée à des individus bien éduqués et à hauts revenus.

Figure 3 : Revenu National Brut par habitant et pourcentage de détenteurs de crypto-monnaies par pays en 2021

Source : RNB par habitant, Banque mondiale. Lien : https://bit.ly/3TDwAdt (consulté le 20/06/2023) et Cryptocurrency ownership data.

Le profil socioéconomique des détenteurs de crypto-monnaie reste mal connu. Une étude pour les États-Unis permet de dire qu’il s’agit plutôt d’un homme, marié, âgé de 35 ans, gagnant bien sa vie et maitrisant parfaitement les outils numériques (Auer et Tercero 2021[17]). Les paramètres suivants sont donc probablement à prendre en compte pour comprendre qui détient des crypto-monnaies :

- On retrouve l’aversion au risque des femmes (Jianakoplos et Bernasek 1998[18], Brookes et Facchini 2020[19]).

- L’âge et la maitrise des outils numériques sont probablement liés. La possession de crypto-monnaie apparaît en effet très fortement corrélée au degré de numérisation des investisseurs. Plus l’individu paie directement sur le web plus il achète de crypto-monnaies. Les crypto-monnaies sont moins attractives pour les personnes âgées, l’âge moyen de l’acheteur de crypto-monnaie est de 35 ans (40 ans en 2018).

- A ces deux premières caractéristiques s’ajoute le niveau de revenu. La détention de crypto-monnaie est comme un signe extérieur de richesse.

L’âge des détenteurs de crypto-monnaies est une information importante pour l’avenir, car ce type de monnaie n’est pas traditionnel et les générations qui ont grandi avec l’informatique seront plus réceptives à ce type de solutions monétaires. On peut percevoir alors une sorte de paradoxe : ce sont les riches qui possèdent des crypto-monnaies, mais au niveau macroéconomique il n’existe aucun lien entre le pourcentage de population qui détient des crypto-monnaies et le niveau de développement (Figure 3). Ce serait donc le capital humain qui jouerait le rôle premier.

Conclusion Il est probable au regard de la dynamique des agrégats monétaires et de la faible vitesse de circulation de la monnaie que l’inflation telle qu’elle est mesurée par les statisticiens officiels ne dure pas. Il est aussi vraisemblable que les conférenciers de Vaduz aient été trop pessimistes. Les crypto-monnaies au niveau des transactions individuelles ne sont pas (encore ?) la solution, mais elles sont une solution à l’inflation et plus généralement aux défaillances des monnaies d’État. Leurs valeurs sont volatiles, certes, mais plutôt sur une tendance haussière. Les investisseurs apparaissent finalement plus optimistes que les experts (observateurs). Ils restent confiants dans l’avenir des crypto-monnaies et du bitcoin en particulier, malgré la crise COVID, la volatilité des prix, la faillite de FTX et les nouvelles limites mises aux libertés économiques. Reste à évaluer l’effet du succès de ces monnaies sur l’attitude des banquiers centraux et leur possible durcissement vis-à-vis de ces dernières.

[1] Je souhaite remercier Karl-Friedrich Israel pour sa relecture et ses remarques sur ces réflexions.

[2] « L’IREF à la 17° Conférence Internationale Gottfried von Haberler », 23 mai 2023 https://bit.ly/3GR2fAr (consulté le 21/06/2023).

[3] Israel, K.F., 2023a. « Le jeu des statistiques officielles de l’inflation : l’exemple édifiant de l’Allemagne », Contrepoints, Lien : https://bit.ly/3TzRU3z (consulté le 15/09/2023). Article issu de Israel, K-F. and G. Schnabl 2023. “Alternative measures of price inflation and the perception of real income in Germany,” The World Economy, https://bit.ly/41zVQDe.

[4] Israel, K.F., 2023b. « L’inflation est-elle sous-estimée pour tenir compte de “l’effet qualité” ? », Contrepoints. Lien : https://bit.ly/41z6Scf (consulté le 15/09/2023).

[5] Israel, K.F., 2023c. https://bit.ly/48sqalD.

[6] Facchini, F., 2020. « Pourquoi l’inflation reste faible alors que la masse monétaire augmente ? », Journal des Libertés, 10 (automne), 5-23.

[7] Colombatto, E. et D. Stadelmann 2022. « De la manipulation monétaire à l’inflation », Journal des Libertés, 19 (hiver), 111-132.

[8] Cette politique du quoi qu’il en coûte a été popularisée en France avec la crise COVID mais été née en juillet 2012 lorsque le Président de la BCE, Mario Draghi, avait prononcé son discours « whatever it takes ». Il avait alors modifié considérablement la doctrine en matière de dette publique de l’Union européenne. On peut lire à ce propos le document suivant : Lien https://bit.ly/4877bgO (consulté le 20/09/2023).

[9] C’est par exemple la leçon que l’on peut tirer de la lecture de l’article de Christian Pfister dans la Revue française d’économie. Pfister, C. 2017. « Monnaies digitales et politique monétaire : beaucoup de bruit pour rien ? ». Revue française d’économie, XXXII (2), 37-63. Christian Pfister était alors Directeur général adjoint des statistiques à la Banque de France.

[10] Pour rappel, le Salvador a été le premier pays à faire du bitcoin sa monnaie légale. Cela signifie que personne ne peut s’opposer au paiement en bitcoin lorsque le client l’exige. Plusieurs raisons ont été avancées pour expliquer l’échec de cet expérience : le nombre très faible de Salvadoriens qui ont un compte bancaire, l’importance des revenus de transfert du pays et l’importance de l’économie informelle.

[11] Un crypto-actif est un actif numérique basé sur une blockchain et un réseau informatique qui valide et effectue les transactions.

[12] Chamoux, J-P., 2021. « Interdiction du bitcoin en Inde : une ineptie », 03 Décembre 2021. Contrepoints.

[13] On peut se référer à l’article d’Aurore Gayte publié sur le site Numerama le 21 mars 2022. Les crypto-monnaies vont être taxées en Inde, mais elles ne sont toujours pas légales. Des taxes mais pas de légalisation.

[14] Chamoux, J-P. 2023. « Chute de la maison Bankman : que penser de l’affaire FTX ? », Journal des Libertés, 20 (printemps), 83-102. https://bit.ly/48sBcHz

[15] Données disponibles sur le site Crypto.com. Total number of global crypto owners (in millions).

[16] D’après les sites en ligne spécialisés, les Vietnamiens détiennent des crypto-monnaies pour éviter les coûts des transferts de fonds entre pays que facturent les banques traditionnelles. Le gouvernement communiste du Vietnam n’est pas, de plus, hostile aux crypto-monnaies. Il a même légalisé les crypto-monnaies. A ces raisons institutionnelles s’ajoutent la tradition plutôt inflationniste du pays et la très forte instabilité économique sur la période 1946 –1975. Le rapide développement des industries du numérique est aussi à prendre en compte : de nombreuses entreprises utilisent la blockchain comme base de leur activité ce qui rend une partie de la population très réceptive à l’usage des crypto-monnaies.

[17] Auer, R. et D. Tercero-Lucas, 2021. “Distrust or speculation? The socioeconomic drivers of U.S. cryptocurrency investments,” n°951, Bis Working Papers, de la Bank for International Settlements. Le premier résultat de l’étude est que 70% des sujets interrogés connaissent le bitcoin, 30% ont entendu parler du bitcoin cash (BCH) et 10% savent ce qu’est l’Ethereum. Il ne suffit pas cependant de connaître pour être intéressé. 1% de la population américaine détient du bitcoin. L’Ethereum est possédé par 0,6 % des Américains en 2019. Le Litecoin arrive en 3ème position (0,5% de la population) tandis que XRP, Bitcoin Cash et Stellar avaient attiré les investissements de 0,3% de la population. EOS ferme la marche avec 0,1%.

[18] Jianakoplos, N. A. and Bernasek, A. 1998. “Are Women More Risk Averse?” Economic Inquiry, 36(4), 620–630.

[19] Brookes, K. et Facchini, F. 2022. « Confiance et épargne : un bilan de la littérature », Revue d’Économie Politique, 132 (1), 15-48.